库存观市

[库存看市场]库存消化较慢,钢价再次走弱

2024年03月30日06:46 来源:西本资讯

本周(3月25日—3月29日),西本资讯监测的数据显示,截止3月29日,全国69个主要市场25mm规格三级螺纹钢平均价格为3733元/吨,周环比下跌110元;高线HPB300φ6.5mm为3921元/吨,周环比下跌105元。

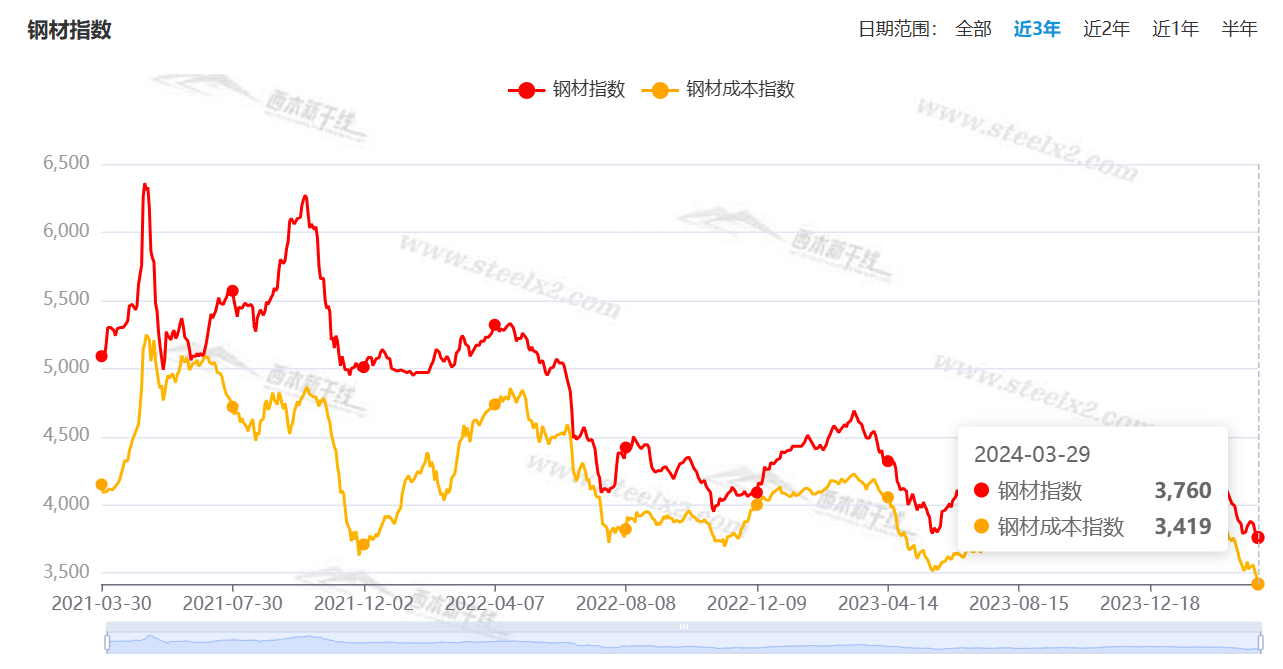

本期,全国各地市场建筑钢材价格震荡走弱:其中,北方市场趋弱,钢厂跟跌;南方信心不振,再次回落。本周西本钢材指数下跌,成本指数下行,且后者跌幅更大,显示长流程钢厂利润空间回升;本周螺纹钢期货主力合约再次走低,对现货市场有拖累作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力波动下移。其中,热卷2405合约周五夜盘收在3631元,较上周五夜盘3831元下跌200元;螺纹钢2405合约周五夜盘收在3411元/吨,较上周五夜盘3613元下跌202元;从全周走势情况看,原料端矿焦大跌,成材端螺卷跟进。

回首本期,消息面总体平淡,原料仍有下跌,螺纹现货回落,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至3月28日,沪市螺纹钢库存总量为58.44万吨,周环比减少1.28万吨,降幅为2.14%(见下图);目前库存量较上年同期(3月30日的45.65万吨)增加12.79万吨,增幅为28.02%。本周沪市螺纹钢库存环比下降,同比增幅仍有收缩。

本期,西本资讯监测的沪市线螺周终端采购量为1.32万吨,周环比减少21.89%(见下图)。本周,终端采购量环比回落,显示刚需未能延续上周的增长势头。

本期西本钢材指数调低,市场价格普跌:周一,稳中下调;周二,普遍下跌;周三,跌幅扩大;周四,跌后休整;周五,再创新低。当下上海市场现状是:社会库存继续回落,刚性需求力度减弱;期货走势打压士气,厂商预期比较悲观。目前市场价格再次探底,预计下周波动加剧。

二、库存总结分析

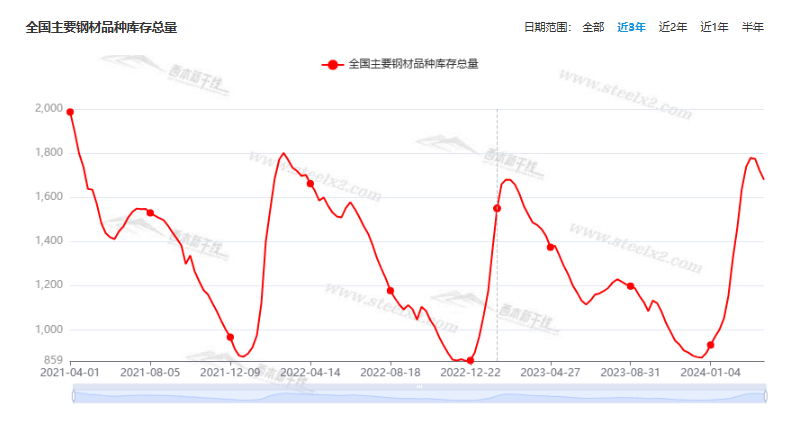

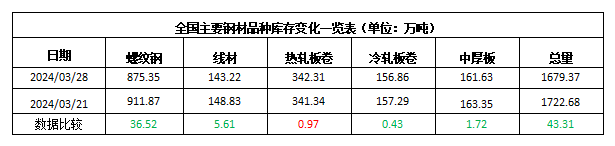

本期,全国35个主要市场样本仓库钢材总库存量为1679.37万吨,周环比减少43.31万吨,降幅为2.51%。主要钢材品种中,螺纹钢库存量为875.35万吨,环比减少36.52万吨,降幅为4.00%;线盘库存量为143.22万吨,周环比减少5.61万吨,降幅为3.77%;热轧卷板库存量为342.31万吨,周环比增加0.97万吨,增幅为0.28%;中厚板库存量为161.63万吨,周环比减少1.72万吨,降幅为1.05%;冷卷板库存量为156.86万吨,周环比减少0.43万吨,降幅为0.27%。

据西本资讯历史数据,当前库存总量较上年同期(2024年3月30日的1485.85万吨)增加193.52万吨,增幅为13.02%。分品种看,本期五大钢材品种库存中,除热轧卷板外,其它品种库存环比下降。(见下图)

本周,华东区域建筑钢价格集体走低,安徽和江西市场跌幅最大,福建市场跌幅较小,其他市场跌幅接近。截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3300元到3500元/吨不等,周环比下跌150-200元。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

发改委主任郑栅洁:将在7大领域推动设备更新

国家发展改革委主任郑栅洁表示,我们将在工业、农业、建筑、交通、教育、文旅、医疗等7大领域推动设备更新,有望形成年规模5万亿以上的巨大市场;开展汽车、家电、家居等耐用消费品更新换代,有望释放万亿规模的市场潜力;推动能耗双控向碳排放双控转变,2030年前每年至少需要新增投资2万亿元以上。中外企业都可以从中分享红利,赢得发展新增量新优势。

乘联会称3月车市略显疲软

乘联会近日对 3 月国内乘用车零售量进行估算,由于春节后价格战迅速升温,消费者观望情绪加重,节后车市恢复受阻,市场表现略弱于此前预期,预计3月乘用车零售量 165 万台。随着春节影响的消退,终端车市略显疲软。愈演愈烈的新一轮价格战再一次造成消费者持币观望,对于以旧换新政策落地的等待又进一步加重了观望情绪,短期内不利于终端需求的充分释放。

潘功胜:中国有能力实现全年5%左右的预期增长目标

3月25日,中国人民银行行长潘功胜出席中国发展高层论坛。潘功胜表示,中国经济保持回升向好态势,有能力实现全年5%左右的预期增长目标。今年以来,货币政策加大逆周期调节力度,政策效果持续显现,未来仍有充足的政策空间和丰富的工具储备。中国人民银行将结合调控形势需要,灵活适度、精准有效实施稳健的货币政策,强化逆周期调节力度,把维护价格稳定、推动价格温和回升作为把握货币政策的重要考量,继续为经济回升向好营造良好的货币金融环境。

潘功胜:房地产市场已出现一些积极信号

3月25日,中国人民银行行长潘功胜出席中国发展高层论坛。潘功胜指出,中国金融体系运行稳健,金融机构总体健康,风险抵御能力较强。房地产市场已出现一些积极信号,长期健康稳定发展具有坚实的基础,房地产市场波动对金融体系影响有限。中国政府的债务水平在国际上处于中游偏下水平,化解地方政府债务风险的相关政策正在逐步奏效。中国已经构建了行之有效的金融安全网,包括完善金融机构公司治理、加强金融监管、强化处置资源保障、发挥好最后贷款人职能、强化法治保障等。

CME:预计3月国内挖掘机销量同比增6.5%

经草根调查和市场研究,CME预估2024年3月挖掘机(含出口)销量25000台左右,同比下降2.26%左右,降幅环比大幅改善。分市场来看,国内市场预估销量14800台,同比增长6.48%,市场恢复正增长。出口市场预估销量10200台,同比下降12.66%。按照CME观测数据,2024年1-3月,中国挖掘机械整体销量4.998万台,同比下降13%左右。其中,国内市场26058台,同比下降9.61%;出口市场销量23926台,同比下降16.47%。

3月中旬重点钢企粗钢日产环比下降

据中国钢铁工业协会统计数据显示,2024年3月中旬重点钢企生铁日均产量183.61万吨,旬环比下降0.41%,同比下降6.56%;3月中旬重点钢企粗钢日均产量204.76万吨,旬环比下降0.51%,同比下降9.12%;3月中旬重点钢企钢材日均产量196.52万吨,旬环比上升1.95%,同比下降8.05%。3月中旬重点钢铁企业钢材库存量为1953.37万吨,旬环比增加0.97万吨,上升0.05%;比上月同旬增加55.47万吨,上升2.92%;比去年同旬增加57.62万吨,上升3.04%。

1—2月份全国规模以上工业企业实现利润总额同比增长10.2%

国家统计局数据显示,1—2月份,全国规模以上工业企业实现利润总额9140.6亿元,同比增长10.2%。1—2月份,规模以上工业企业中,国有控股企业实现利润总额3434.9亿元,同比增长0.5%;股份制企业实现利润总额6898.5亿元,增长5.3%;外商及港澳台投资企业实现利润总额2169.2亿元,增长31.2%;私营企业实现利润总额2465.4亿元,增长12.7%。

1-2月钢铁行业亏损146.1亿元

国家统计局数据显示,1-2月份,全国规模以上工业企业利润同比增长10.2%,利润由上年全年下降2.3%转为正增长。1-2月份,采矿业实现利润总额1881.0亿元,同比下降21.1%;1-2月份,黑色金属冶炼和压延加工业利润总额亏损146.1亿元。

中钢协倡议钢企降低生产强度

中国钢铁工业协会发布《认清形势 保持定力 共同维护钢铁行业平稳有序发展》倡议书,近期市场下行的主要动因源于需求不足,房地产市场持续下行,基础设施建设强度放缓,导致下游需求启动缓慢。钢铁企业要主动作为,遵循“以满足用户需求为目的、以供需平衡为原则”的自律生产方式,降低生产强度。近期钢材市场波动明显,存在追涨杀跌现象,放大波动幅度,不利于钢材市场平稳运行。钢铁企业要理性看待市场波动,保持战略定力,反对低价倾销,抵制恶性竞争,共同营造公平、稳定的市场环境;提升风险防范意识,管控好销售渠道,严防低价抛售扰乱市场行为,避免市场踩踏,防止市场大起大落。

今年地方债发行已超万亿元

据专项债券信息网数据显示,截至3月27日,今年地方债已发行超万亿元,其中新增债券发行占比近一半。专家表示,随着稳增长政策持续发力,今年2月以来新增专项债发行明显提速,显示财政政策前置发力特征。预计前三季度地方债发行会适度加力,全年总体保持均衡,对基建投资形成有力支撑。

中指研究院:1—3月TOP100房企拿地总额同比增长14.9%

3月29日,中指研究院发布报告显示,2024年1—3月,TOP100企业拿地总额2217亿元,同比增长14.9%,较1—2月同比增速有所下降。2月,北京、深圳等一线城市拍地,土地出让金额较高,抬高了拿地总额。3月,虽然部分一二线城市依旧有土地推出,但推地数量和质量均不如2月,加之当前房企拿地更加谨慎,导致1—3月房企拿地同比增速有所下降。

本期,宏观面相对平静,主要体现在:1、发改委推动设备更新,加快释放市场消费潜力;2、央行行长表态,能够实现全年预期增长目标;3、经济复苏动力增强,前2月工业利润同比增长;4、新增专项债发行提速,地方债发行已超万亿;5、金融体系保持健康,房地产市场出现积极信号;6、节后车市恢复受阻,市场表现略弱于预期;7、挖掘机市场逐渐恢复,预计3月国内销量同比增长。

行业面上,据国家统计局数据,前2月我国钢铁业再现亏损,表明行业增产不增效,面临严峻形势。另据中钢协数据,3月中旬重点钢企粗钢、生铁日均产量降幅环比收窄,同期企业库存处于高位;数据显示原料价格走弱后,钢企主动压产积极性下降,库存去化力度不足。展望后期,对于建筑钢而言,消化存量和减少增量需要同步进行,否则钢价还将围绕边际成本波动。

回首本周,期螺重返颓势,现货震荡下移,钢厂随行就市,需求表现一般。从行情走势看,全国各地表现相似:在北方,市场先跌,钢厂跟跌;在南方,期货引导,现货普跌;南北市场同步进退,价格重新回到年度低位。总体来看,原料回升受挫,成本重心下移;需求未能放大,情绪偏向消极。

期货走弱,现货下探,信心受挫,这是本周市场的主要特色。接下来,预计终端需求波动有限,投机需求依然谨慎,期货市场低位反复,现货价格震荡加剧。当前市场处于“焦虑”阶段,修复情绪尚需时间。

对于上海地区而言,市场现状是:库存环比回落,需求增长受阻,厂家积极出货,商家信心不足。当前的利好因素是:价格二次探低,大跌或有阻力;利空因素主要有:生产成本下降,供应相对充足,库存消化缓慢。本周钢价再次走弱,期货市场是引领,刚需受阻推波助澜,预计下周现货市场低位反复。需要关注的是:原料的涨跌,期货的高低,成交的多少。[文]西本新干线特邀评论员希玛拉亚峰

法律提示:本内容系www.steelx2.com编辑、整理,转载需经授权,若需授权必须与西本资讯与作者本人取得联系并获得书面认可,并注明来源。如果私自转载,西本资讯保留一切追诉的权力,直至追究私自转载者的法律责任。

相关链接 >>

· 2024-09-07[库存看市场]复产预期增强,钢价再次走弱

· 2024-08-31[库存看市场]库存整体减少,钢价低位修复

· 2024-08-17[库存看市场]库存继续消化,钢市不改低迷

· 2024-08-10[库存看市场]供需双向减少,钢价低位震荡

· 2024-08-03[库存看市场]库存继续消化,钢价低位修复

· 2024-07-27[库存看市场]库存总体回落,钢价低位运行

· 2024-07-20[库存看市场]库存小幅回落,钢价淡季走低

· 2024-07-06[库存看市场]库存继续回升,钢价低位反复